目次

2023年11月27日~12月3日の振り返り

- S&P500は0.92 %上昇しました。(S&P500マップ参照、引用元:Finviz)。

- 米10年金利はピークから14.36 %下落しました(米国債10年物利回り日足チャート参照)。これは、約5回分の金利引き下げに等しいです。市場は3月の利下げを55%織り込んでいます(情報元:FedWatch)。

- ISM製造業景況指数は13カ月連続の縮小圏です。

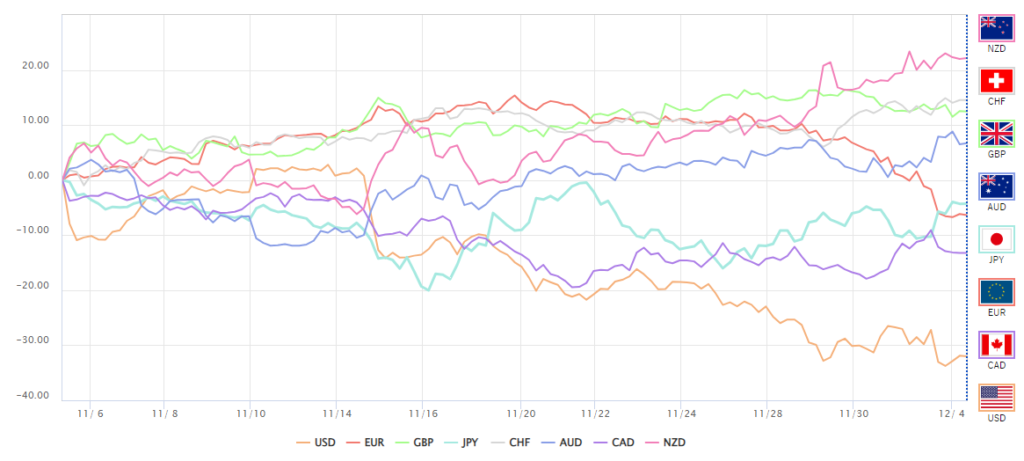

- 11月の最弱通貨はUSD、最強通貨はNZDでした。

- RBNZ(ニュージランド準備銀行)の政策金利は据置を発表しました。ただし、内容はタカ派でした。

- OPECは追加減産を決定しましたが、努力目標にとどまりました。これを受けて原油先物は下落しました。

- ユーロ圏の消費者物価指数は予想外に低下しました。インフレ低下が顕著です。

- イスラムは戦闘を再開しましたが、市場は反応しませんでした。

- 米個人消費支出(PCE)は市場予想通りでした。しかし、ベージュブック(米地区連銀経済報告)では、米経済支える個人消費のペースダウンが示唆されました。

- FRB高官の発言は、ハト派発言が目立ちました。発言内容も「利上げ停止→利下げ示唆」に変化しました。市場にはポジティブサプライズでした。

- Fear & Greed Index(欲望指数):GREED

- VIX(恐怖指数):12.63(低い状態)

- PUT/CALL RATIO:非常に低い状態

今週の注目点

- 05日(火):豪準備銀行(中央銀行)政策金利発表

- 05日(火):ISM非製造業景況指数

- 06日(水):ADP雇用統計

- 08日(金):日本MSQ

- 08日(金):米雇用統計

※FOMC2週間前のため、FRB高官達の発言はありません(ブラックアウト期間)。

まとめ&私見

- 市場は「来年早期利下げ」を折込んでいます。その思惑は、急激な金利低下・株価上昇を引き起こしました。市場全体が『買い』に向かっており、過熱感を感じます。

- 日本株は特殊要因(MSQ)にて株価が乱高下する可能性があります。

- 株価は抵抗線付近に留まり、手が出しづらい状況が続いています。

- 市場の関心は「景気後退懸念」に移っています。雇用統計に注目が集まっています。

- 経済状況は、「米国>欧州>英国」の順に強いです。為替において、ファンダメンタルの変化はありません。

トレード注目銘柄

- AUD/USD、NZD/USD、EUR/USDに「買い」を持っており、売り時を狙っています。

- ナスダック(ミニ先物):抵抗線レベルでのもみ合いが続いています。Put / Call RATIOは低い水準にあり、買いが優勢な状況が続いているため、一時的な巻き戻しがあってもおかしくありません。また、アノマリーではFOMC前に一時的に市場が下落することが示唆されています。159,000を実体線で切るようなら一時的に「売り」を考えています。

- 原油先物(WTI):70~85 USD でのレンジ相場を想定しています。70 USD の抵抗線近辺で「買い」の指値を入れています。OPEC会合は足並みが揃わず、引き続き売りが優勢です。景気減速が価格に反映されている反面、地政学リスクは含まれていないと考えます。

- EUR/GBP:CPI発表後、一時的に大きく下げました。ファンダメンタルの差に変化は生じておらず、投機による一時的値動きによるものと考えています。レンジ相場を形成し易い通貨ペアです。抵抗線近くでの値動きを確認した後、「買い」を入れたいと考えています。

※投資は自己責任でお願いします。

コメント